i人事 2019-03-13 10:41:54

2019年3月份申报期来临,扣缴单位将按照个人所得税综合所得累计预扣法,合并纳税人本年度累计综合所得(主要是工薪所得)收入计算当月应预扣税额。那么怎么才能把预扣税款算好呢?且听远程君慢慢道来。

3月征期日历

申报提醒2019年3月申报期限至3月15日

01日-11日 除水资源税外其他资源税;

01日-15日 增值税、消费税、个人所得税、月(季)度预缴企业所得税、按期汇总缴纳和核定征收印花税、从租计征房产税、预缴土地增值税、代收代缴车船税、烟叶税、城市维护建设税、教育费附加、地方教育附加、文化事业建设费、工会经费、国家重大水利工程建设基金、可再生能源发展基金、大中型水库移民后期扶持基金、跨省际大中型水库库区基金;

01日-25日 税务机关征收社会保险费、农网还贷资金。

3月如何申报2月工资个税?

1举个例子说明,看完就明白了!

某公司于2月初发放工资,假设某员工1月份工资薪金收入为15000元,2月份工资薪金收入为20000元。如该员工仅有一项住房租金专项附加扣除,每月定额扣除1500元,在不考虑三险一金等专项扣除和其他扣除因素下,该员工1月份和2月份工资应预扣的个人所得税计算过程如下:

一)1月份工资应预扣预缴税额为:

(15000-5000-1500)×3%=255元

二)1-2月份累计工资应预缴税额为:

(15000+20000-5000×2-1500×2)×3%=660元

三)扣除1月份工资应预扣的税款,2月份工资还应预扣的税额为:

660元-255元=405元

2在公司已经办理1月份工资的预扣缴申报前提下,2月份工资的扣缴申报操作步骤如下:

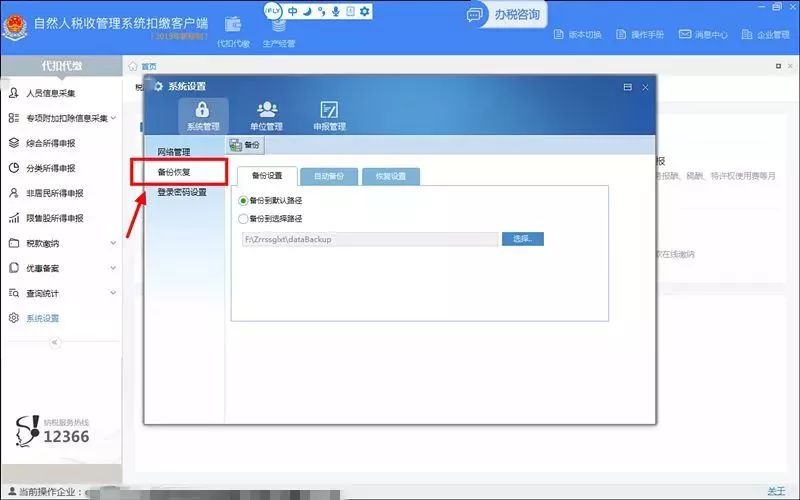

第一步、历史数据备份

为确保数据安全和防止后续的误操作,在办理2月个税预扣缴申报之前,请先对客户端的全部数据进行备份。

第二步、新增人员信息采集

将客户端首页的税款所属月份切换为2019年2月份,通过人员信息采集功能为2019年2月份新入职的员工进行人员信息登记及报验。

(注意!新增人员采集成功并验证通过后,请再次进行客户端数据备份。)

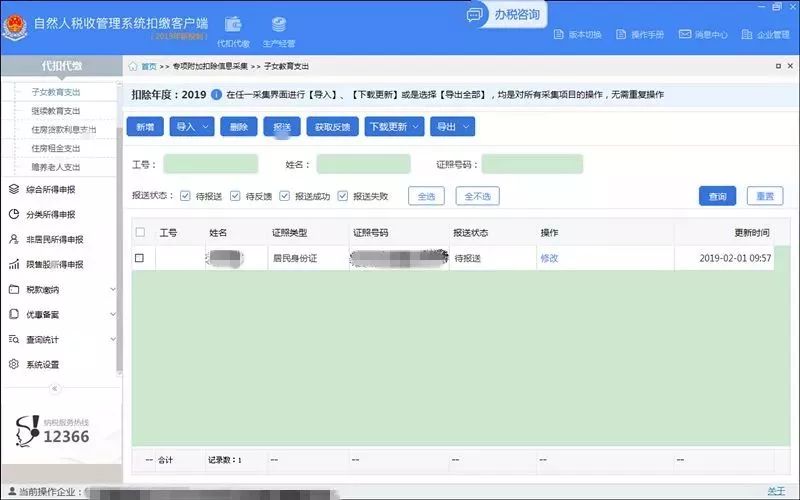

第三步、专项附加扣除信息采集

在客户端首页的税款所属月份已经切换为2019年2月份的前提下,进行专项附加扣除信息的采集及报送验证。

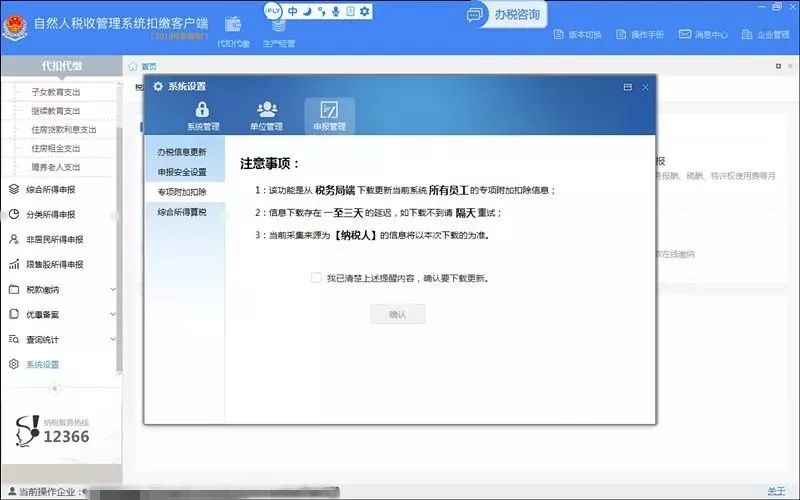

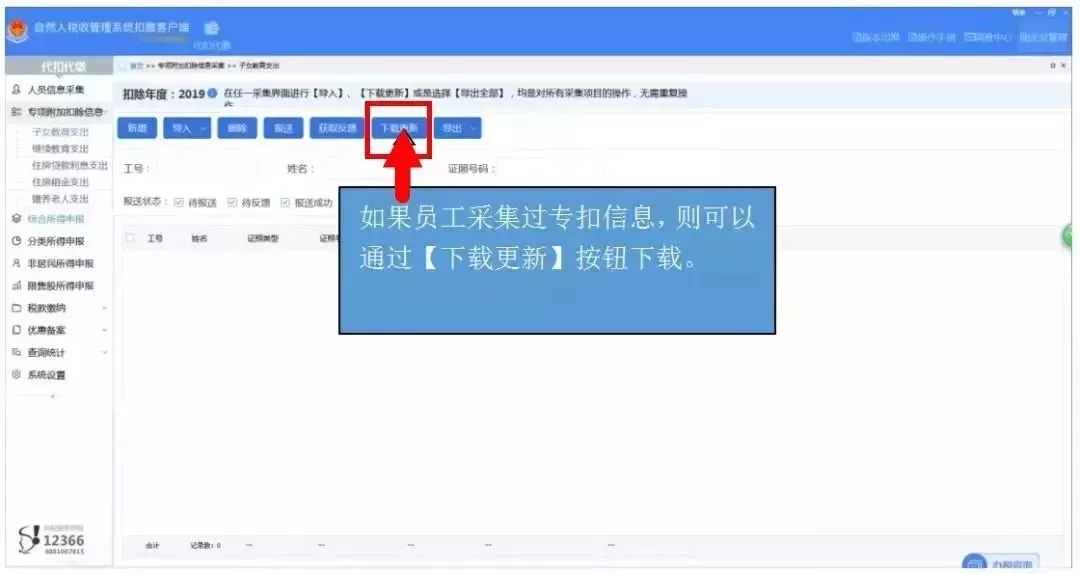

对于员工已经通过个人所得税APP、WEB等网络办税端填报专项附加扣除的信息,扣缴单位既可以在专项附加扣除信息采集功能中点击“下载更新”,也可以通过系统设置-申报管理-专项附加扣除下载功能来下载最新的专项附加扣除信息。

对于员工人数较多的单位,优先推荐使用系统设置-申报管理-专项附加扣除下载功能来下载最新的专项附加扣除信息。

一、专项附加扣除信息采集功能界面

二、系统设置-申报管理-专项附加扣除下载功能界面

(注意!专项附加扣除采集成功通过后,请再次进行客户端数据备份。)

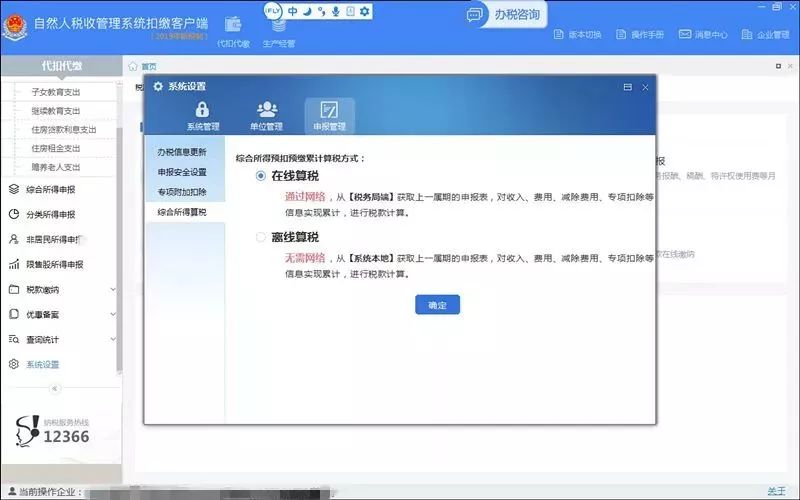

第四步、设置综合所得预扣预缴累计算税方式

在客户端首页的税款所属月份已经切换为2019年2月份的前提下, 在系统设置界面,点击“申报管理”—“综合所得算税”,选择“在线算税”。(如果经办人在“申报管理”看到的是“累计所得数据来源”而不是“在线算税”,说明本地扣缴软件不是最新版本,需要升级客户端。)

扣缴单位在本地数据量较大或网络不畅且上期申报已成功办理的前提下,可以选择设置使用离线算税功能进行税款计算。

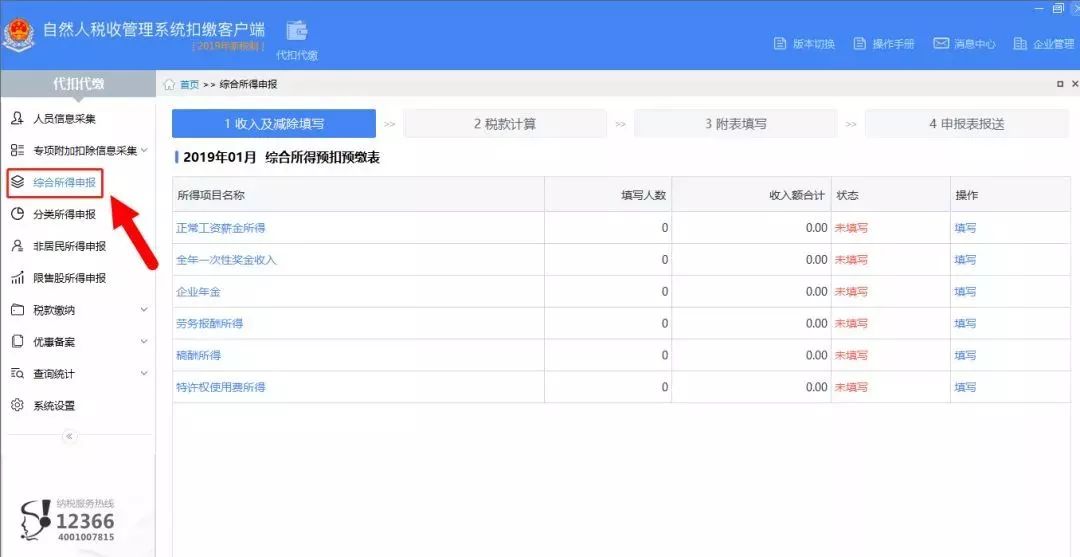

第五步、导入2月份工资薪金收入数据

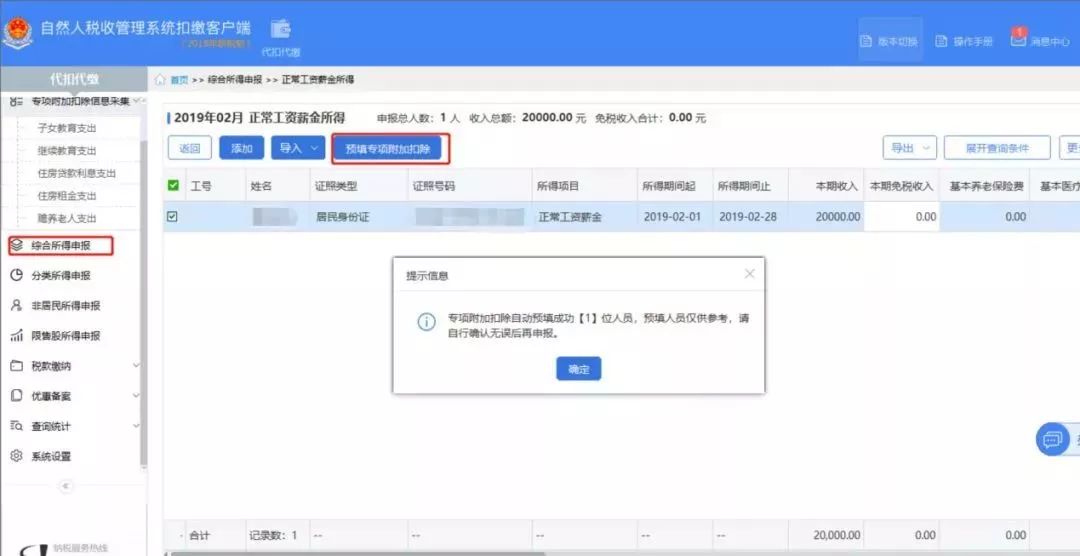

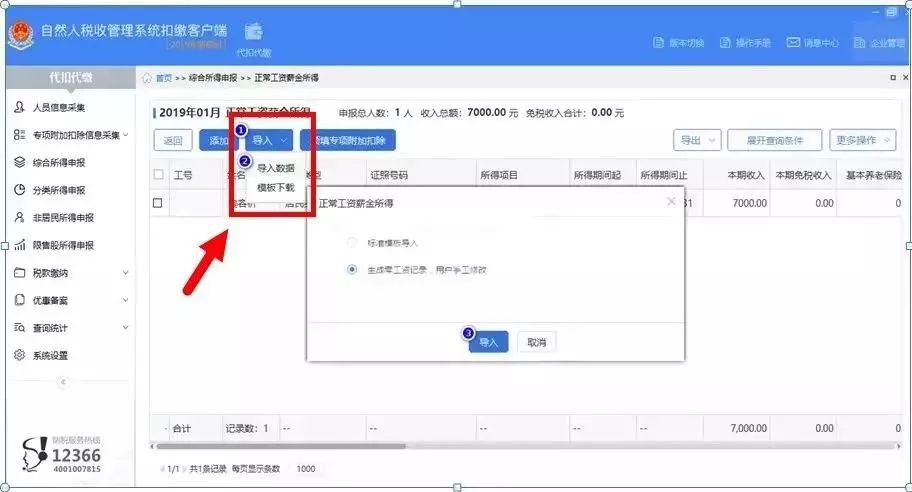

在“综合所得申报”模块,选择“正常工资薪金所得”,点击“填写”后,可以直接手动添加,也可以通过模板导入2月份工资薪金收入数据,接着,点击“预填专项附加扣除”。

(注意!收入填报成功通过后,请进行客户端数据备份。)

第六步、计算2月份税款

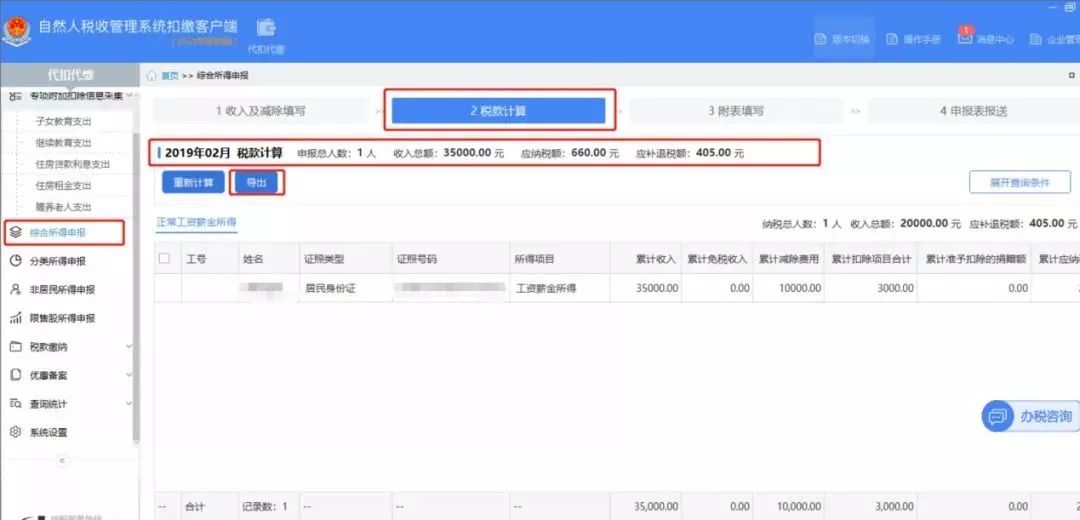

点击“综合所得申报”—“税款计算 ”, 2月份税款就会计算出来。可以点击“导出”,将计算结果以Excel表格形式保存在本地使用。

如图所示,红框中标记的“应纳税额”为2019年1-2月的累计应纳税额,由于1月份已预缴了部分税款,所以红框中标记的“应补退税额”即2月份发放工资时应代扣的税款。

扣缴单位可以导出EXCEL表对计算的税款进行确认。如果发现此前步骤中有数据错误,且无法直接修改错误数据的,可以利用系统数据恢复功能,将上述对应错误步骤前的备份数据恢复回来,重新录入正确的数据。

税款确认无误且相应的附表也补充完整后,2月工资的申报表就算大功告成,扣缴单位可以提交申报。

为了避免申报时出现差错,别忘了,提交申报的前后,请您记得再次使用系统设置中的备份功能,备份好扣缴客户端数据!!!

再次提醒,客户端首页税款,所属月份记得要先切换为,2019年2月份哦!如果填错那就要作废重新填写!

3月申报小贴士

历史申报数据的错误纠正

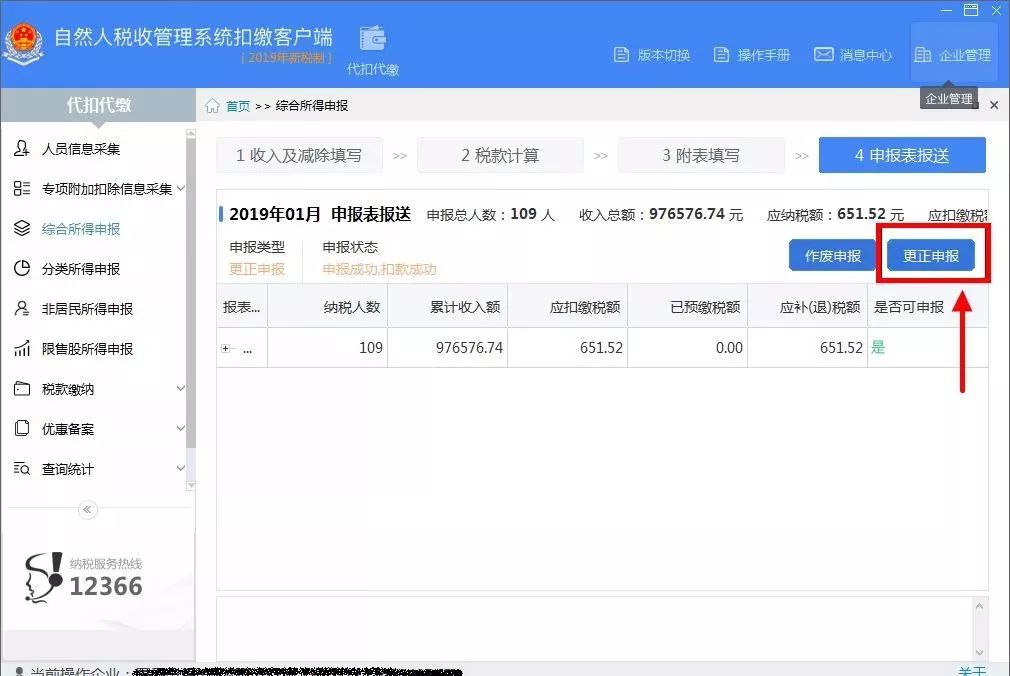

如果2月申报表填完了,才发现1月份申报表数据不对,怎么办?别慌!

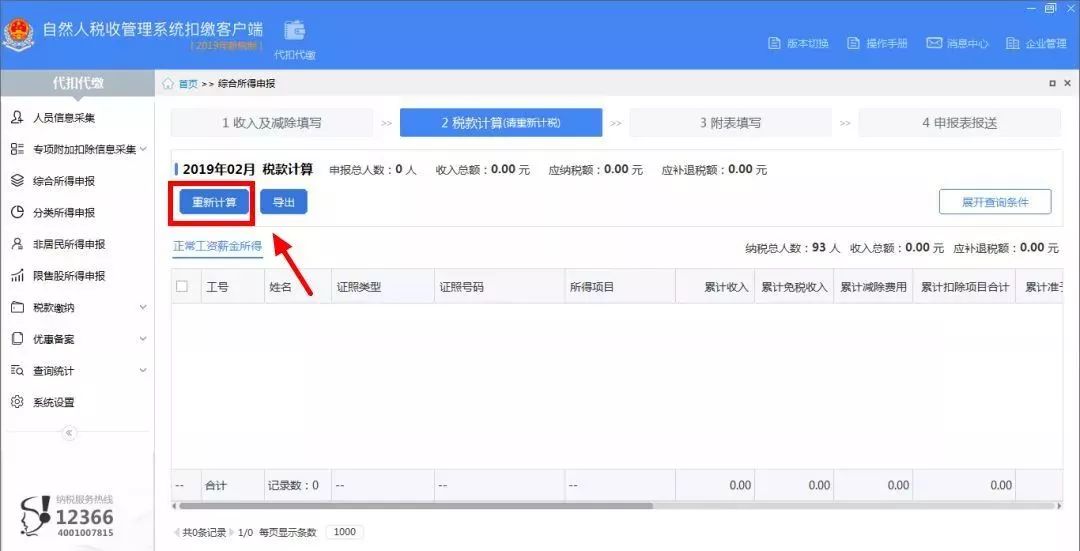

1、先把扣缴客户端首页的税款所属期改回为1月份,申报界面中点击更正申报,修改1月申报表,重新计算税额。2、申报成功后,再把扣缴客户端首页的税款所属期改回为2月份,在所属期2月税款计算界面点击重新计算按钮。

这样,不仅1月份的申报表更正完毕,2月份的申报表也可以按照新的1月申报数据进行累计计算了喔。

更正申报界面:

重新计算税款界面:

关于3月个税申报

3点善意提醒送给你

1千万不要用错税率表(正确税率 ☟ ☟ ☟ ☟)

2新增专项附加扣除(手把手教您批量倒出员工专项扣除信息☟ ☟ ☟ ☟)

1、获取

扣缴单位可在员工用个税APP软件提交专项附加扣除信息的第三个工作日后,通过扣缴客户端的“下载更新”功能下载到纳税人填报的信息。

2、查看

第一步:打开扣缴客户端申报软件“综合所得申报”界面(左侧)

【综合所得申报】—【收入及减除填写】—【正常工资薪金所得】—选择操作【填写】

第二步:导入工资信息

①点击【导入】-【导入数据

②选择【生成零工资记录,用户手工修改】完成后,即可导入所有系统内已登记员工信息。

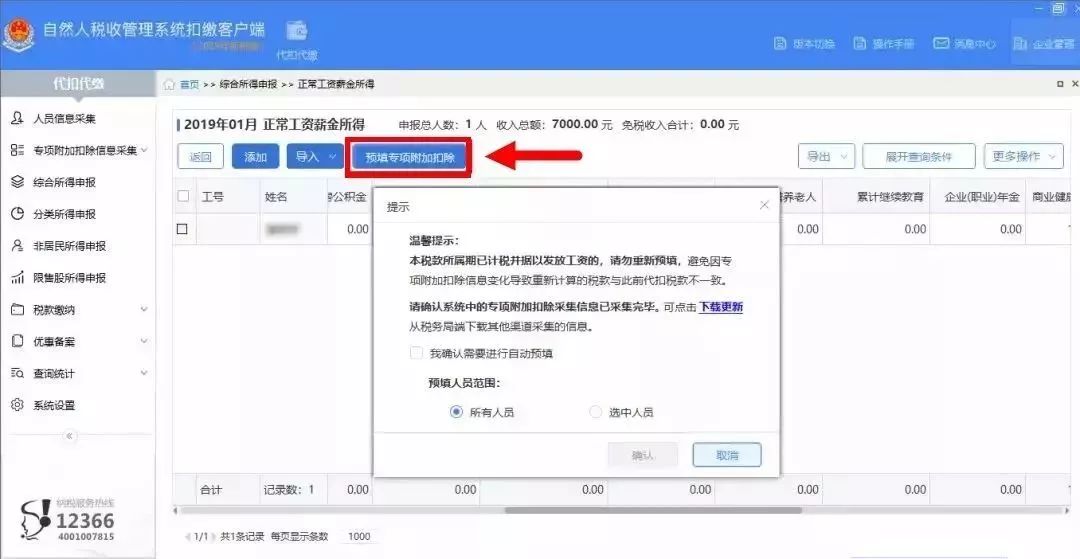

3、预填专项附加扣除

勾选“我确认需要进行自动预填”并选择所有人员

完成后,生成表格,即可查看客户端内的员工六项扣除信息。右上角也支持导出为EXCEL表格。

说明:此操作无需“申报表报送”。不影响正常申报。可在税款计算中生成累计预扣预缴税额。工资记录可以手动修改,也可在右上角“更多操作”进行删除。

3使用累计预扣算法(举个例子 ☟ ☟ ☟ ☟)

2019年1-3月员工A的应发工资为10000元、12000元、15000元,每月减除费用5000元,“三险一金”等专项扣除每月1500元,从1月起每月享受专项附加扣除3000元,没有减免收入及减免税额等其他情况,那么:

1月员工A的工资应预扣预缴的税额为:

(10000-5000-1500-3000)×3% =15元;

2月,按照累计预扣算法,首先要先算出1-2月份累计的工资应预缴税额为:

[(10000+12000)-(5000×2)-(1500×2)-(3000×2)]×3% =90元;

扣除1月工资应预扣的税款,2月份工资还应预扣的税额为:90元-15元=75元。

同理,3月的工资应预扣预缴的税额为:

[(10000+12000+15000)-(5000×3)-(1500×3)-(3000×3)]×3%-(15+75)=165元。